7亿信用卡持卡人注意了!央行宣布松绑透支利率,对我们有啥影响?

既然是市场化就要面对市场公平竞争,产品和利率就要有竞争力,在面对各大互金平台的x呗X条等消费类信贷同类产品时,市场化利率让银行拥有了更多的自主空间。另外有些银行的信用卡业务存在表面利率和实际利率的问题,引起一些持卡人投诉和非议,此举也是意在规范一些银行搞小动作。

国家要提振消费,拉动内需,帮助小微企业、给各行各业的实体经济加强动力。所以信用卡透支利率下行可能是趋势,当然长期来看主要还是取决于风险成本和资金成本等。

但也有人担心没有上限了,银行信用卡的利率是不是就可以随便报高价呢?银行有国家相关部门监管,金融业务的目的是为了货币流通,让大家有钱多消费多投资才能促进经济发展,这个道理大家都懂。

所以信用卡市场化利率后,银行实际定价可能也会参考民间借贷利率保护上限,2020年8月最高法发布《民间借贷案件适用法律若干问题的规定》 : “出借人请求借款人按照合同约定利率支付利息的,人民法院应予支持,但是双方约定的利率超过合同成立时一年期贷款市场报价利率四倍的除外”。

这个里面说的“一年期贷款市场报价利率”指的是人行授权的“全国银行间同业拆借中心”发布的一年期贷款市场报价利率。简称:LPR贷款市场利率,也就是银行的贷款基础利率。

最新的LPR是3.85%,4倍就是15.4%。反过来民间借贷利率也要参考银行的同期、同档次贷款利率,超过这个利率4倍的就算高利借贷行为,司法是不保护超过的部分的。

虽然说目前法律法规没有对金融机构借贷的利率上限有明确的界定,但在司法实践中都是会参考的。也就是说是背离了实际损失的主张,法院一般不会支持。

央行推了信用卡一把

在存贷款利率管制被放开之后,信用卡利率也完成了市场化。

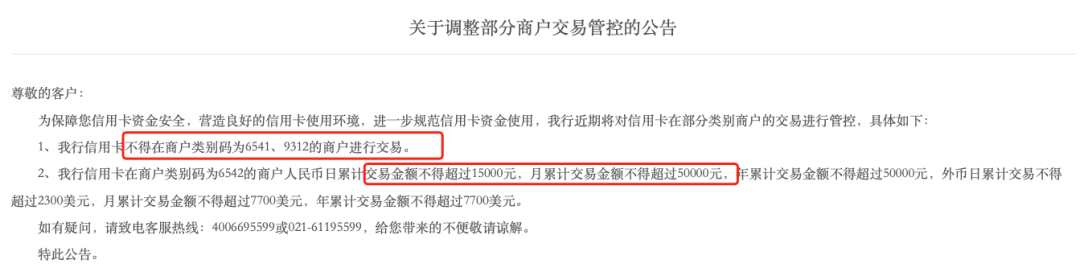

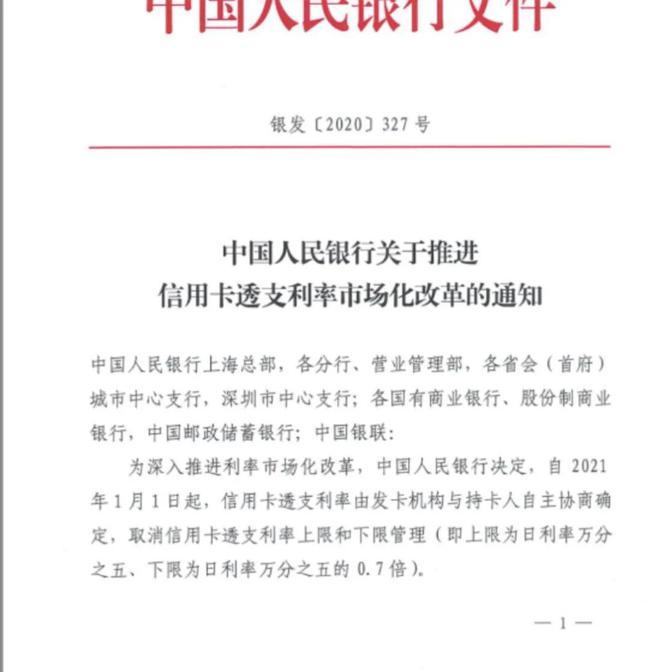

央行近日下发《中国人民银行关于推进信用卡透支利率市场化改革的通知》,明确取消信用卡透支利率上限和下限管理,信用卡透支利率由发卡机构与持卡人自主协商确定。

此前,央行自2013年7月20日起全面放开金融机构贷款利率管制,尔后于2015年10月放开存款利率浮动上限。

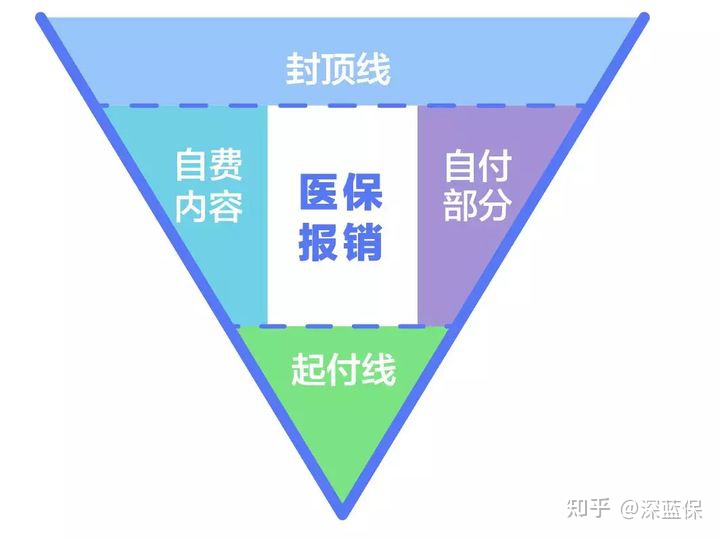

2016年4月15日,央行发布《关于信用卡业务有关事项的通知》,取消此前统一规定的信用卡透支利率标准,实行上限、下限区间管理,上限为日利率万分之五,下限为万分之五的0.7倍。

如今,信用卡透支利率的管制被彻底放开。影响几何?

要知道,利率改革事关重大,监管层慎之又慎,采用步步为营的渐进式改革,待市场环境成熟之后全面推行,因而短期内冲击有限。

对大部分信用卡持卡人而言,其透支利率暂时不会有什么变化。如果后续出现调整,大概率是向下,而不是向上。

这种向下的空间,才是监管意图之所在,且将深远影响到信用卡行业的竞争格局。

01

利率向上的空间并不大。

当前银行信用卡透支利率普遍按照之前的上限定价,也就是日息万分之五,相当于年化利率18.25%,已经不低。

这超过目前民间借贷利率保护上限15.4%的标准,也整体高于蚂蚁、腾讯等互联网平台的消费金融产品利率。

蚂蚁招股书曾披露,截至2020年6月30日止12个月期间,大部分花呗、借呗的贷款日利率均为万分之四左右或以下,部分可低至0.02%。

相形之下,仅有少数持卡人能够享受到透支利率优惠,就算下浮到7折,也不过日息万分之3.5,相较于很多花呗、借呗和微粒贷的用户,并不算低。

此外,当前的舆论环境,对高利息非常敏感。在民间借贷利率保护上限被大幅调降的情况下,恐怕商业银行也不敢贸然打破目前万分之五的利率上限。

整体维持万分之五的利率,已经是现有条件下对商业银行最有利的局面了。

02

利率向下更值得关注。

参照成熟市场的经验,长期来看,中国利率水平将持续处于下行通道,甚至不排除会过渡至零利率甚至负利率状态。

不管基于宏观利率走势,还是消费金融市场的竞争形势,信用卡透支利率的下行会是长期趋势。

然而,趋势归趋势,这种下行不会来的太快、太猛,更不会出现价格战。在激烈的竞争之下,信用卡业务本身的成本不低,包括运营成本与风险成本,从而构成了刚性约束。

各家银行很可能先对优质客户的透支利率进行下调,其影响范围仍然有限,因为这部分客户一般会选择全额还款,也不大会有分期取现的需求。

值得深度挖掘的是次优客群,那些信用记录良好且存在透支需求的客户。

在实际中,会有一部分客户使用利率更低、随借随取的借呗、微粒贷的资金,去填补利率更高的信用卡欠款。如果商业银行能够做到差异化定价,就可以从蚂蚁、微众那里抢回原本属于自己的利息收入,不至于为他人做嫁衣。

所以,重点在于,商业银行是否具备精细化运营与差异化定价的能力。

03

这将是重塑信用卡市场的催化剂。

原先的透支利率管制,是束缚,更是保护。各家发卡行心照不宣,万分之五几乎雷打不动。

如今,管制不再,央行释放了推动发卡行灵活定价的市场化信号。但能力上的差异决定了,这对有些银行是机遇,对有些银行却未必。

那些业务规模较大、运营经验丰富的发卡行,有望在精细化、差异化的道路上越走越远,进一步提升运营水平与客户体验,从而攫取更多的市场份额。

在金融科技监管全面趋严的背景下,互联网平台的消费金融业务扩张势头暂时得到遏制,于商业银行而言,是一次难得的窗口期。

尽管如此,相比互联网平台,商业银行虽然具有资金成本优势,在获客和运营等方面却不占优,所以在头部的互联网消费金融产品面前,它们的信用卡产品很难形成价格优势。

流量和场景,才是商业银行难以逾越却又必须攀登的大山。作为商业银行面向未来的关键抓手,信用卡业务必须加快变革步伐。

这一次,央行推了一把。

赞4

赞4