我没打算活到退休

大家好,我是深蓝君。

这段时间家里人频频施压,追着屁股后头问我打算一个人苟到什么时候?

多数情况下,打个哈哈就过去;但有时候也会遇到一些棘手问题,比如:

老了怎么办?

这时候又不好说管好你自己。就,做父母难,做子女也难。

但其实这些年,别说父母的养老规划,我连自己的退路都安排得明明白白。

毕竟本身就是干这行的,有时候接触的消息会比你们快一些。

人过三十,生活给我的最大教训就是:

凡事都听父母,会吃很多亏。

比如养老。

老一辈观念里,钱只有落袋才为安,存款越多才踏实。

他们应对养老的唯一手段是靠存钱,省吃俭用存很多很多的钱。

当然,存钱没错,这得再次强调。

只是光靠存钱这个单一手段,我是怕赚钱的速度赶不上父母老去的速度。

再者,钱进了自己的口袋,咱能保证一直生钱吗?

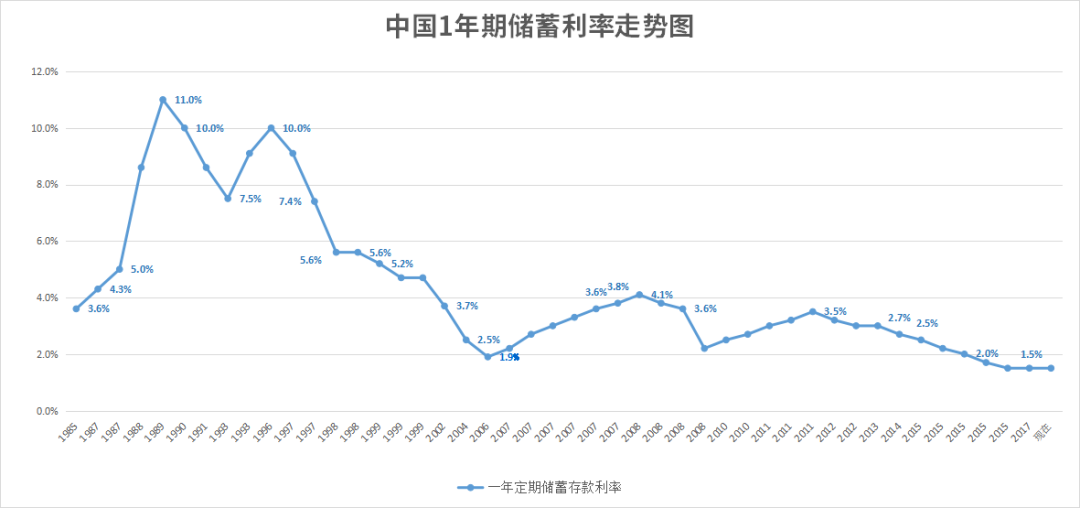

远的不说,就说眼下的银行存款利率,一年期已经从巅峰时的11%下降到1.5%左右。

未来估计还得?害,就不谈未来吧。

气氛烘托到这,我想给大家聊聊现金和现金流的概念。

打个比方,场景我们定在退休后,你刚好存够了200万,这就是现金,只少不多。

200万够不够养老?

前几天我在写那些为攒钱拖垮的90后的时候说过:

在有房有车无贷、商业保险买足的情况下,准备200-300万养老金其实也能过好这一生。

看到没,这里有两个前提。

不管你是单纯地将200万存银行吃利息,还是匀出部分拿来做投资,富足可能够呛,但体面绝对算得上。

以工行一年定期利率1.75%为例,年息为3.5万元,这多出来的钱,就是现金流,源远流长。

但别高兴太早,随着经济增速放缓,存款利率下降的副作用,已经波及到了保险行业。

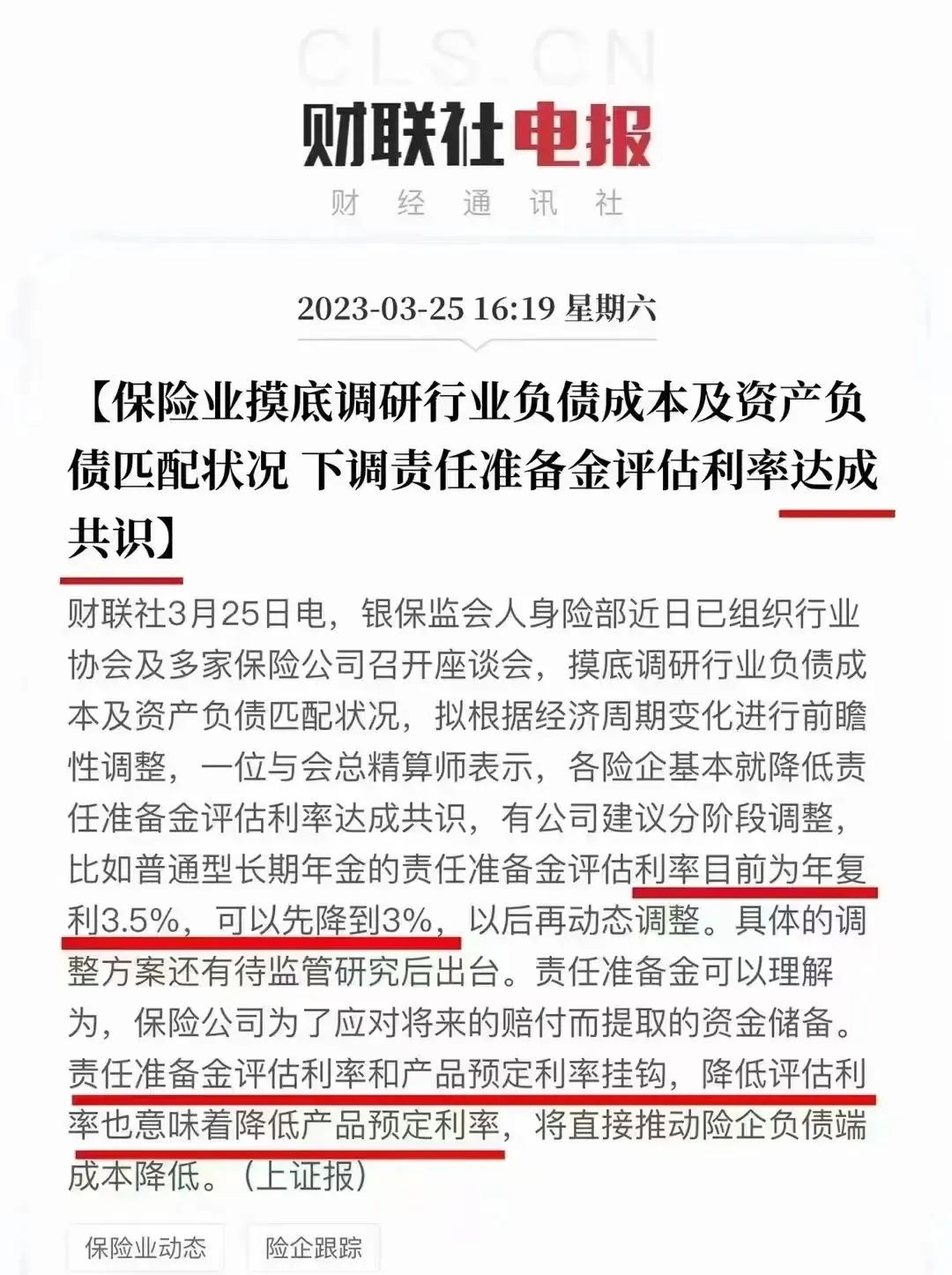

大家平时有关注储蓄险的话,3月份的主角,非银保监会莫属。

3月25日,银保监会密集约谈各大寿险公司,摸底调研保司的负债和收益,

紧跟着,业内达成共识,心照不宣地下调责任准备金评估利率,降低保司负债成本。

简单理解就是当前储蓄险3.5%的预定利率,可能会降到3%,甚至2.75%,以后动态调整。

受此影响,上个月已经有不少优秀的储蓄险悄悄离开,比如我们的老朋友金玉满堂2.0;

刚刚,我又收到消息,大家保险的爆款养老年金养多多3号也定于4月21日停止录单,也就是本周五下架。

大家养老 年金险

大家养老 年金险先看基本形态:

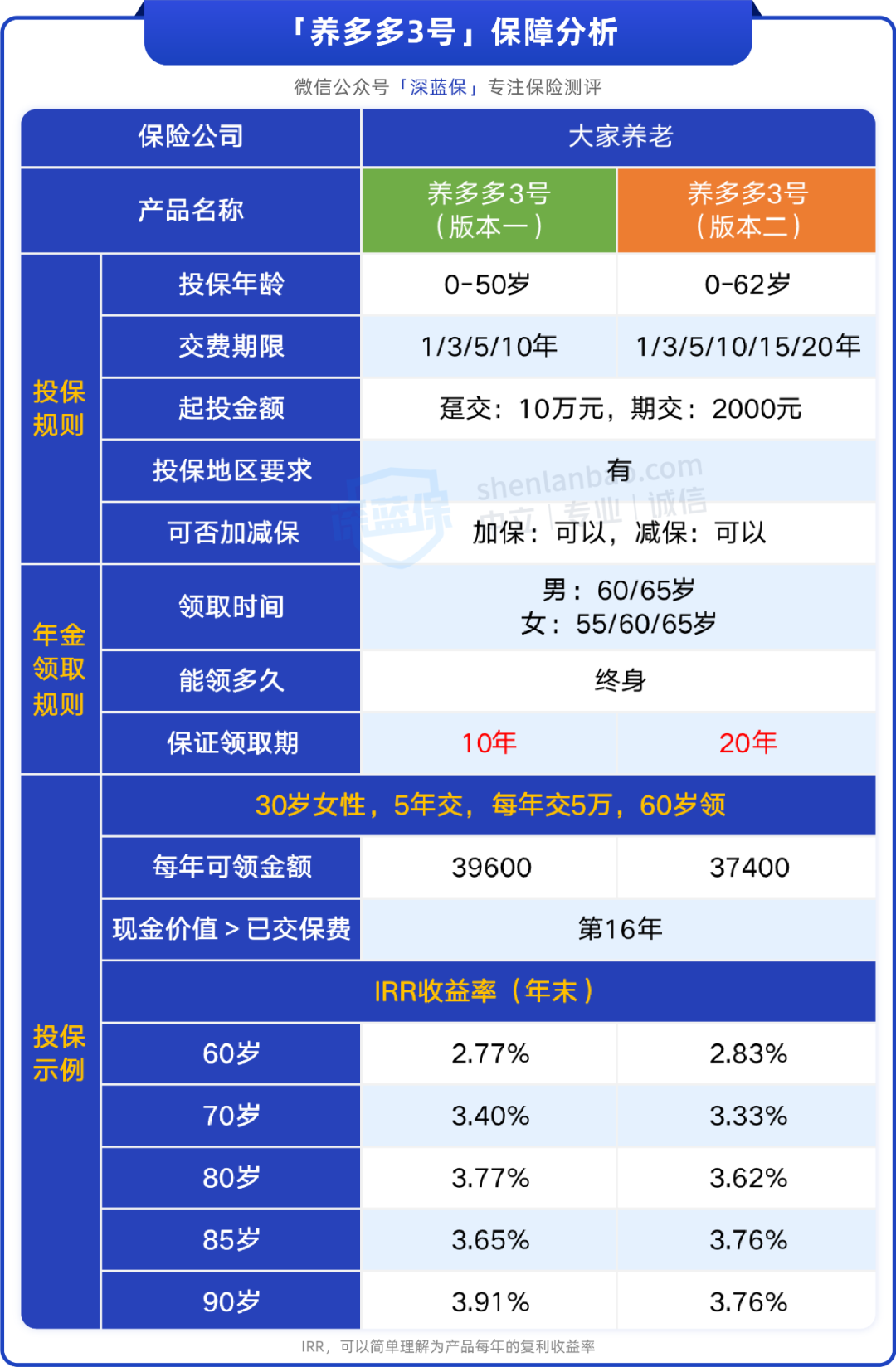

养多多3号投保设置非常灵活,最低2000元/年起投,共有两个版本:

版本一:每年能领3.96万,能保证领取10年,这期间共能领39.6万。10年之后还能继续领,到90岁时,一共领取122.8万,IRR3.91%。

版本二:每年能领3.74万,能保证领取20年,这期间共能领74.8万。20年之后还能继续领,到90岁时,一共领取115.9万,IRR3.76%。

可以看到,两个版本各有优势,如果追求高收益,可以考虑版本一,每年能领的钱更多,后期收益率更高。

想要更稳妥些,可以考虑版本二,有20年保证领取期,这期间即使身故,家人也能拿到剩余未领的钱。

值得一提的是,养多多3号还可附加第二投保人、万能账户,也能对接养老社区。

这些附加功能中,重量级的是对接养老社区。

这太挠中人心了。

以前感慨父母不拖累孩子,其实等到有天我们老了,想的、做的和走的路,还是不拖累孩子。

这就是中国式父母,无私无畏,不求回报。

所以说,未来高品质的养老模式,会是国人首选,且越来越稀缺。

养多多3号好就好在提前想到这点,总保费满25万就有旅居权,保费满200万即享有长期入住权。

如果大家购买养老金预算较充足的,真心建议挑选一款能对接养老社区的产品。

总的来说,养多多3号既能保证较高的领取金额,又能兼顾现金价值和身故金,非常适合用来规划养老。

当然,买年金险是一笔很长期的投资,大家在买之前也要做好资金规划,尽量拿不影响生活的闲钱来投入,以免影响资金周转。

写在最后

前段时间,丁香医生引用了一组柳叶刀发表的权威数据,说是到了2035年,有四个地区的女性预期寿命会超过90岁。

分别是:北京、广东、浙江和上海。

这条新闻,跟今天想聊的话题,有点不谋而合。

随着医学技术的进步,在座的各位都有机会成为百岁老人。

随之而来的问题是,我们是否做好了准备来应对长寿风险?

寿命长还不好?当然好啊。

但是,对于挣扎在温饱线上勉强凑活的人来说,或许就成了魔咒,多寿则辱。

寿多蝼蚁尚且贪生,能吃饱和吃好点可是两码事。

如果你对养老规划感兴趣,可以点击下方卡片免费咨询我们的理财规划师,知无不言。

赞

赞