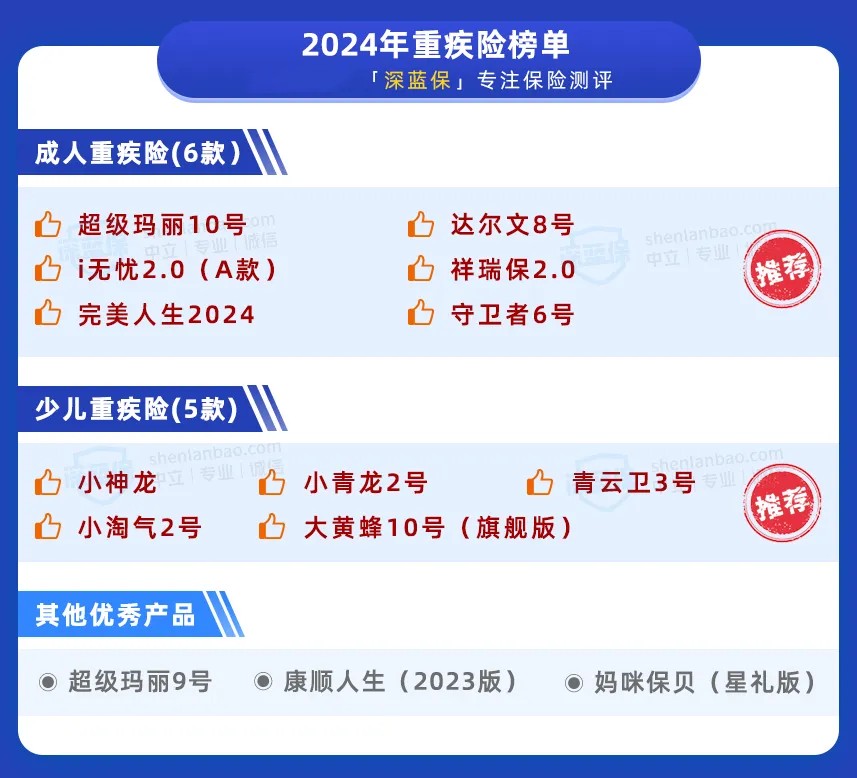

全网测评730款,少儿重疾险我推荐这两款

大家好,我是专心君。

之前我们做了全网的成人重疾测评,答应要写的少儿重疾榜单,一直也没排上日程。

转眼已经到了7月底了,赶紧整理下思路,今天给大家安排上。

废话不多说,我们快速进入主题。

一、少儿重疾险如何挑选?

作为刚开始接触保险的人,遇上重疾险这样复杂的险种,都会比较懵逼?

保额买多少算够?

必须要买终身吗?

保障的病种越多越好?

附加责任到底要不要添加?

.....

所以,我们在直接讲结果之前,先讲讲方法。

保额买多少,保障内容要做到什么程度?归根结底是跟我们的预算有关。

预算充足,当然可以既要也要。

预算不足,咱们就只能做好取舍,把钱花在最关键的保障上。

那重疾险这么多的保障维度,到底该怎么选择呢?

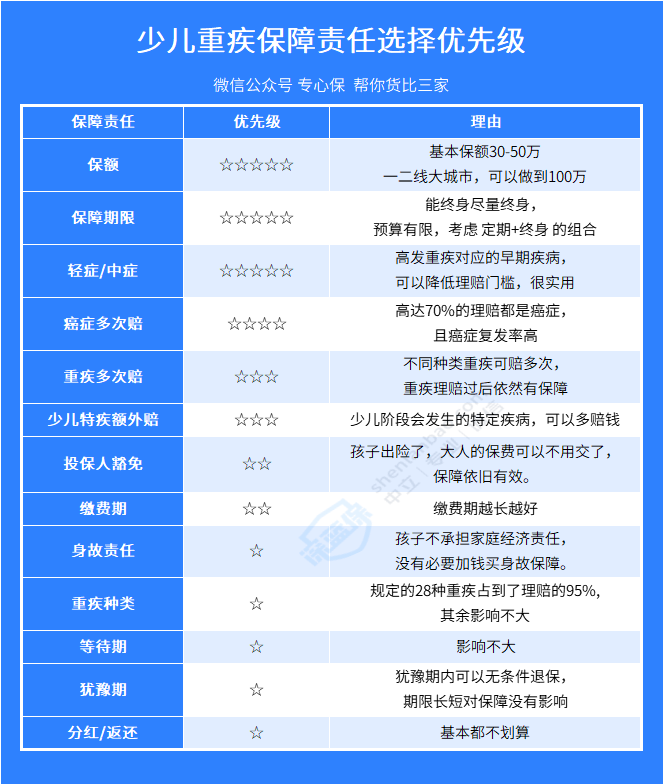

我整理了一份保障责任的挑选优先级,给大家做个参考:

大体思路跟成人重疾险是一样,只是在特定疾病的额外赔付和身故保障上面有细微区别。

接下来,我们就按照这样的思路,再按照不同的预算,来挑选产品,大家按照自己的情况对号入座选择就行。

二、8 款少儿重疾测评,选哪款?

从全网筛选出了 8 款相对优秀的儿童重疾,对比测评直接看图:

.png)

基础保障型

保障内容:重疾 + 中症 + 轻症

保障期限:30 岁、70 岁

保额:30 - 50 万

适合人群:低预算人群

保额是我们首要考虑的维度, 30 万起步, 50 万算正常水平。

一般情况下,我们建议选择 50 万,毕竟一场大病下来,光是治疗费少则十几万,多则几十万上百万。再算上大人的误工费,后期的康复费起码得 50 万才下得来。

再者是保障内容,重疾、轻症、中症是最基础的保障。

保额和保障内容确定后,我们再根据预算来定保障期限。

预算有限,推荐选择定期。两种方式可考虑:

①保至 70 岁,覆盖少儿阶段和成年后承担家庭责任最重的黄金年龄段。

②预算非常有限,可以选保至 30 岁,后面的等孩子成年后再做加保。

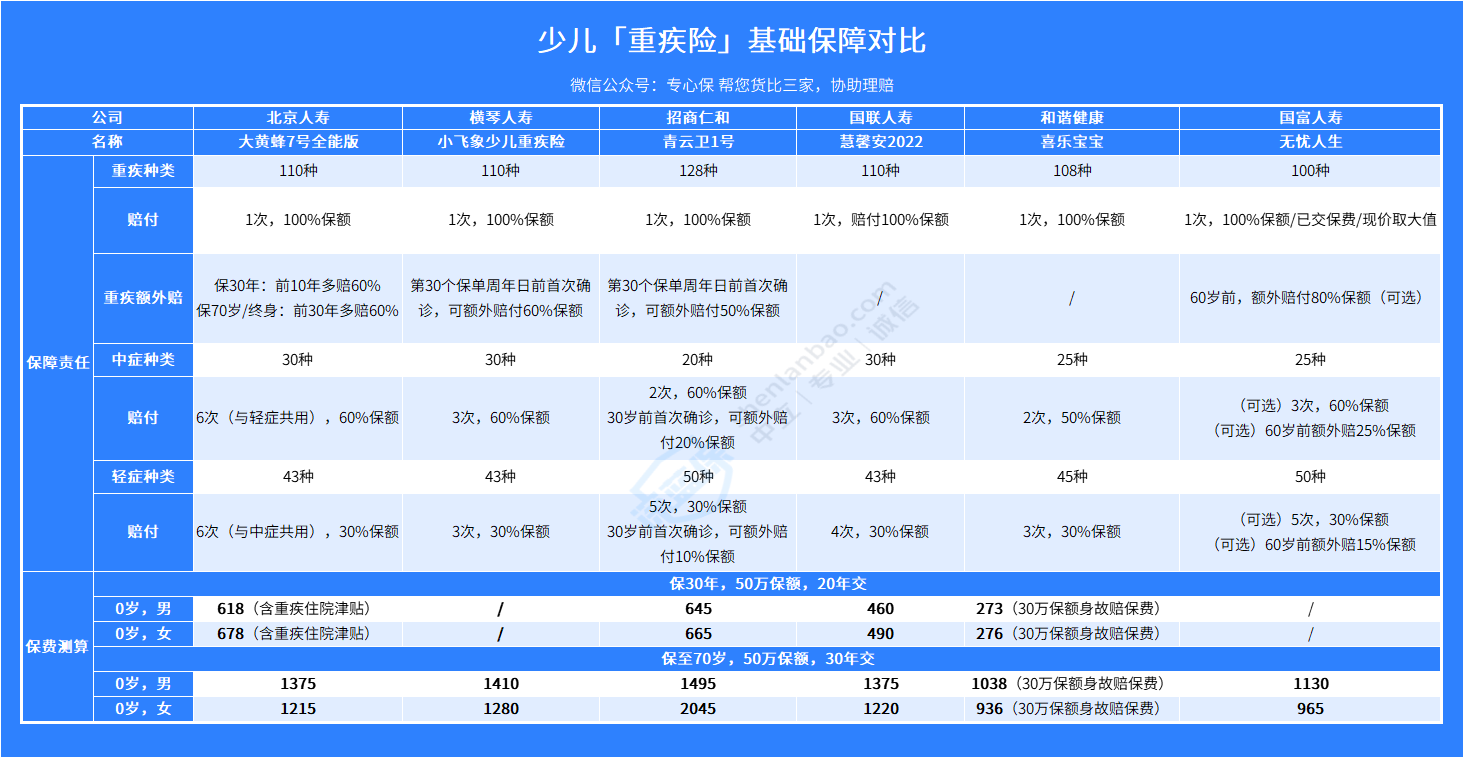

从上述榜单中,排除掉不能保定期的几款,我挑选了 6 款。

看下这几款的基础保障如何:

不管是保至 30 岁,还是保至 70 岁,单从保费上面来看,喜乐宝宝的价格最为便宜,这个价格买到的保额只有 30 万,产品规定, 17 周岁以下的孩子,最高只能买到 30 万,所以它并不是最优选择。

保至 70 岁,无忧人生的保费最便宜,但是这个价格,只保重疾,中症、轻症都没有。

考虑到重疾+轻症+中症的基础保障组合。

慧馨安2022 价格最为便宜,如果是预算特别有限,可以先考虑这款。

但如果是想在有限预算内,让保障更充足一点,还是更推荐大黄蜂7号全能版。

原因有二:

保至 30 岁的,还自带了重疾住院津贴

重疾额外赔付高,且中症、轻症共用 6 次赔付机会,累计获赔金额可能会更高。

标准保障型

保障内容:重疾 + 中症 + 轻症 + 基础保障额外赔

保障期限:终身

保额:50 万

适合人群:大多数人

预算不那么有限的情况下,一般我们都建议保至终身,直接搞定一辈子的重疾保障,省得中间再出什么岔子。

保额 50 万、保终身,重疾、中症、轻症保障齐全,这样的组合算是标准的重疾保障,适合绝大多数人选择。

在这样的基础上,我们其实还可以把保障内容再丰富下,这时候可以考虑额外赔付的项目。

比如针对重疾、轻症、中症、少儿特疾额外赔。

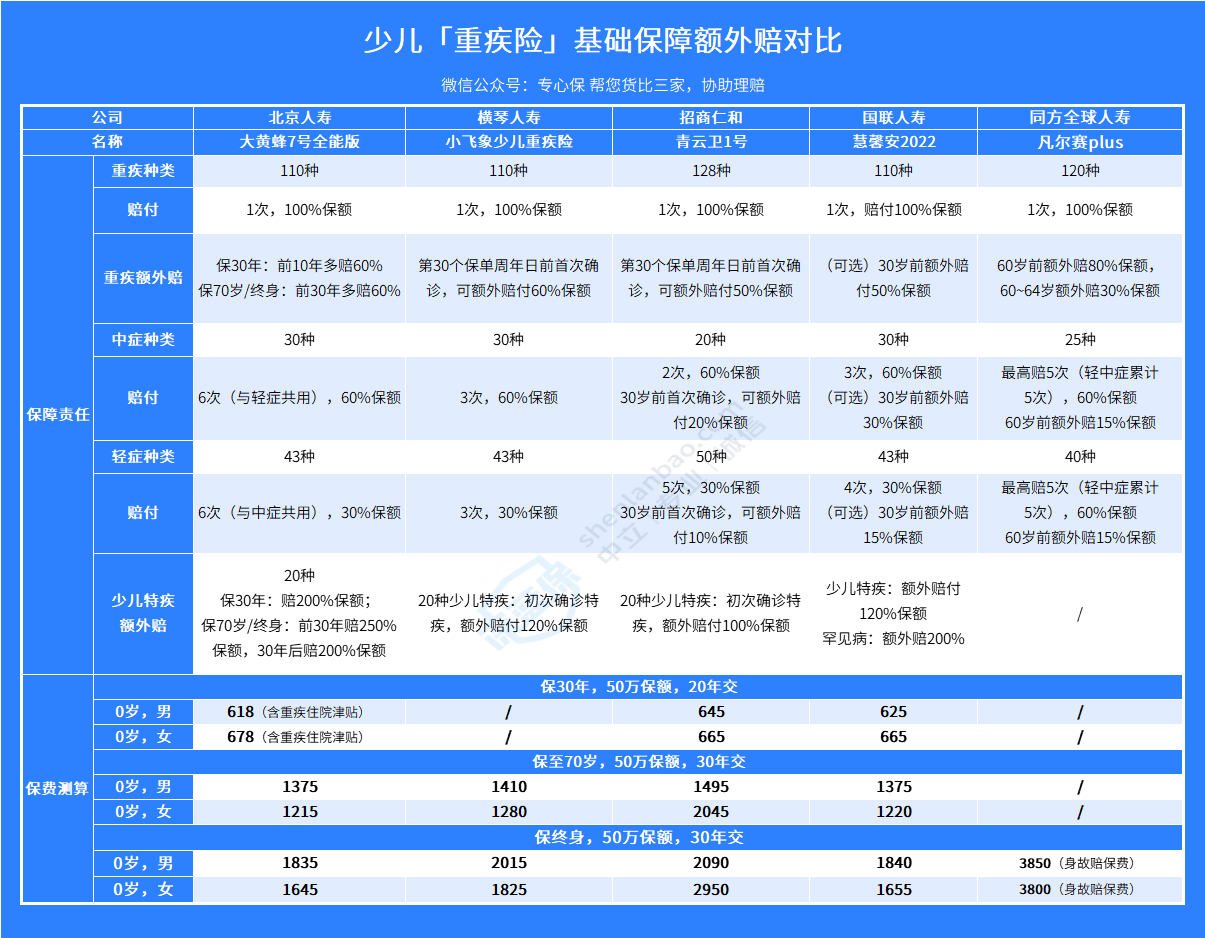

我们先看表现得比较优秀的 5 款产品。

这其中,凡尔赛plus重疾额外赔付比例最高, 60 岁前额外赔 80% , 60~64 岁前也有额外赔付,赔 30% 保额。

但这款产品有个硬伤,保终身身故责任为必选,灵活性差了很多,只适合预算充足的家庭。

对于预算有限的家庭来说,我还是更建议从另外 4 款产品上做选择。这 4 款产品在基础保障的额外赔付上都各有侧重点。

大黄蜂7号全能版和小飞象, 30 岁之前确诊,重疾额外赔付高,赔 60% 保额。

慧馨安2022 和青云卫1号虽然重疾额外赔付比例,只有 50% ,但是在中症和轻症上多了额外赔付,慧馨安2022 赔付比例更高, 30 岁前,可分别额外赔 30% 和 15% 保额。

在少儿特疾的额外赔付上,如果是 30 岁前确诊,大黄蜂7号赔得更多,可赔 250% 。

30 岁之后确诊,小飞象和慧馨安2022赔得更多,可赔 220% 。

所以,整体看下来,差别都不是很大。

无非是这家少儿特疾多赔了一点,另外一家在中症、轻症的额外赔付上多了一点。

非要选择一款的话,我还是更推荐大黄蜂7号全能版。

重疾额外赔和少儿特疾额外赔表现都很优异,价格也更加便宜。

锦上添花型

保障内容:重疾 + 中症 + 轻症 + 重疾多次赔/癌症多次赔/住院津贴

保障期限:终身

保额:50 万

适合人群:预算充足

满足了标准保障的前提下,可以看看额外加钱能享受到的保障有哪些了。

一般有:重疾多次赔、癌症二次赔、住院津贴。

这三个排序的话,我的建议是住院津贴>癌症二次赔>重疾多次赔。

因为,一般来说,达到了重疾险的理赔标准,不管是轻度的还是重度的,几乎都需要住院治疗。

住院期间,不仅要住院费、陪护费,还有大人需要陪护不能上班的收入损失。

住院津贴的给付,就能一定程度弥补这些损失。

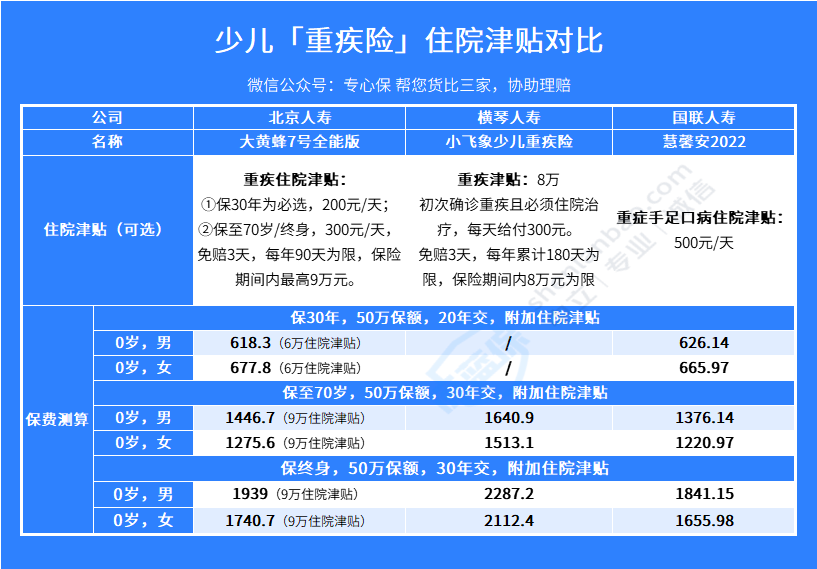

在标准保障型的基础上,我们筛选出 3 款带住院津贴的产品。

大黄蜂7号全能版、小飞象、慧馨安2022:

慧馨安2022的住院津贴,虽然额度比较高,但是限制了必须是重症手足口疾病,可以先排除掉。

大黄蜂7号和小飞象,更加推荐大黄蜂7号全能版,保险期间内限额为 9 万元,而且附加之后,保费更加便宜。

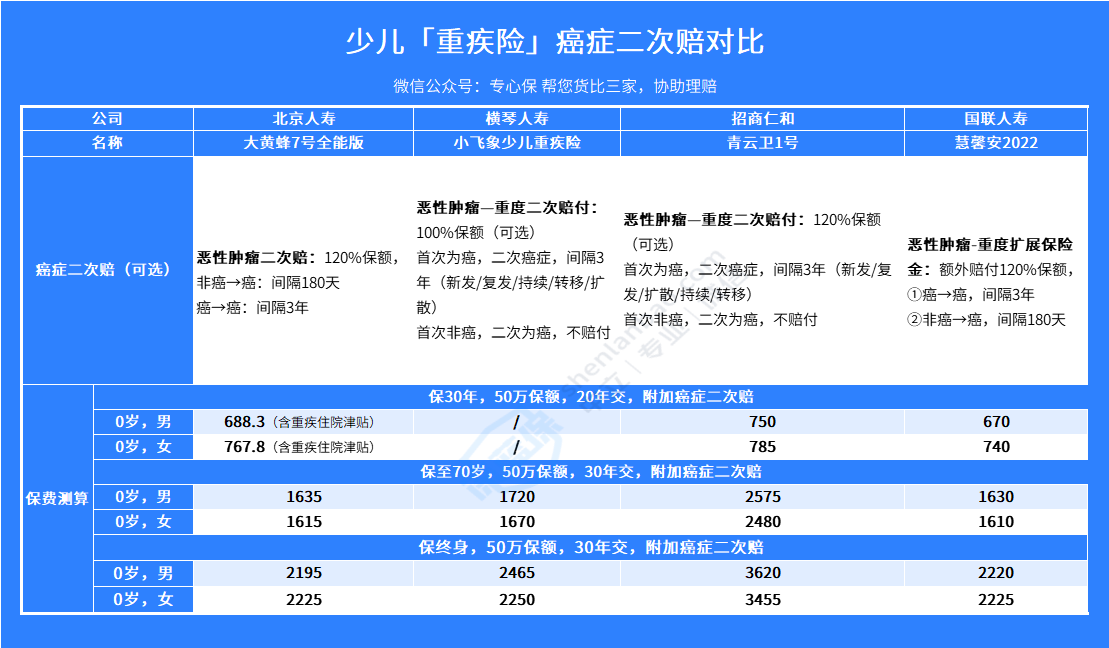

其次,我们看癌症二次赔。

在所有重疾理赔中,癌症占比最高。

根据中国平安 2022 年上半年的理赔报告,癌症占了重疾赔付的 68% 。

可以说,重疾保障大多数情况下,保的就是癌症。

而癌症又是比较容易复发的病种,随着医疗水平不断提高,很多癌症也逐渐从绝症转变为慢性病。

现在的癌症二次赔,保的不仅仅是复发,癌症的新发、转移、持续,都能保,是单次重疾保障的有力补充。

(青云卫1号癌症二次赔、身故责任、重疾多次赔三项附加责任绑定)

如果要在 4 款中选择一款附加癌症二次赔的话,我比较推荐的是大黄蜂7号全能版和慧馨安2022。

除了保癌症的新发/复发/持续/转移/扩散。

首次确诊重疾不是癌症,间隔 180 天后,确诊癌症,也可以额外赔 120% 。

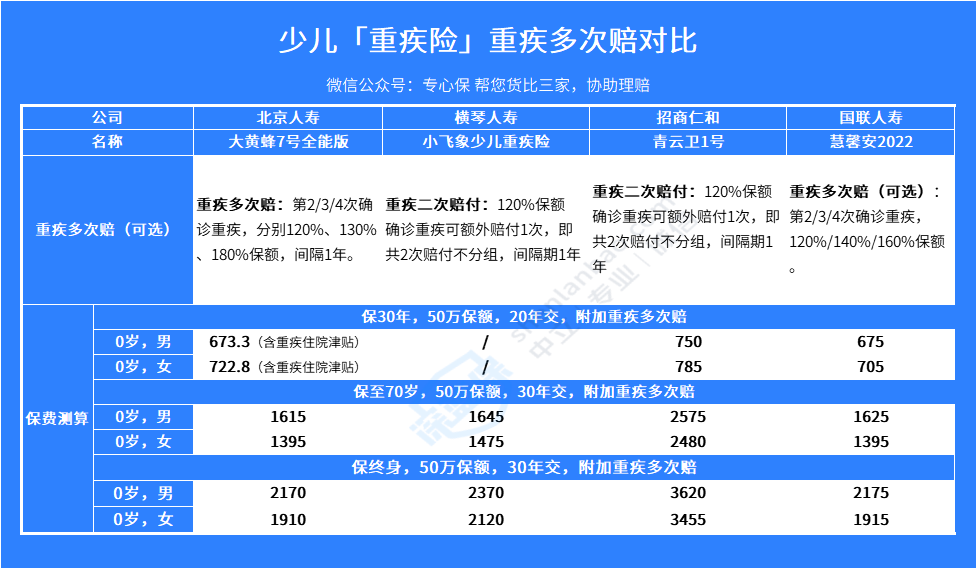

最后,我们再看看重疾多次赔。

(青云卫1号癌症二次赔、身故责任、重疾多次赔三项附加责任绑定)

如果是保终身的前提下,附加重疾多次赔也是很有必要的。

毕竟人的一辈子那么长,患过一次重疾后身体机能下降,再次得重疾的几率也会更大。

大黄蜂7号全能版和慧馨安2022都可以附加第二次、第三次、第四次重疾赔付。

大黄蜂7号的第 2/3/4 次重疾赔付,间隔期为 1 年,累计可赔 430% 。

慧馨安2022的间隔期则为 3 年,累计可赔 420% 。

这一轮比拼,依旧是大黄蜂7号全能版胜出。

做个简单的总结:

基础保障型:预算最有限,选慧馨安2022;保障内容更丰富,选大黄蜂7号全能版

标准保障型:大黄蜂7号全能版

锦上添花型:大黄蜂7号全能版、慧馨安2022

以上的榜单仅针对健康体,没有考虑健康异常情况,如果是宝宝身体有些小异常的,首要考虑的是能不能通过健康告知。

后面我们也会陆续推出疾病投保榜单,敬请期待。

国联人寿 重疾险

国联人寿 重疾险最后,再讲个平时被问得比较多的问题:给孩子买重疾险,要不要加身故责任?

我们要明白两个前提:

重疾险保的是重大疾病,主要是用于补偿因为生大病带来的经济损失。

小孩子不需要承担家庭经济责任,在未成年阶段不用特意考虑寿险责任。

明白这两点,我们就能得出结论。

如果是保障 30 年,身故责任没有必要附加。

一是这个阶段孩子几乎不需要承担什么家庭经济责任,而是选择保 30 年,本身就是预算不够下的权益之计。

加上身故责任,保费就上去了,有这笔钱,还不如把保障期限拉得更长一点。

如果是保至 70 岁或终身,要不要加身故责任,主要取决于预算。

我们可以看到,附加身故责任,每年的保费基本都要比不附加多出 500~1000 块不等。

(青云卫1号癌症二次赔、身故责任、重疾多次赔三项附加责任绑定)

预算充足的,提前给孩子备上身故责任,以防孩子成年后,没来得及准备定寿的情况下,万一不幸出险,也能赔一笔钱留给家人。

写在最后

重疾产品层出不穷,为了争夺一席之地,保险公司也是越来越卷。

但是在银保监会的强监管之下,今后的产品只会越来越规范。

我们不用太过执着于一定要选到最好的那一款。

预算合适,该有的保障都有,附加的责任不鸡肋。

就还是那句话,趁早买,早买早保障。

如果还有更多保险问题,点击下方预约我们专业的规划师1对1咨询。

赞4

赞4